今日は新社会人のあなたにどの保険に加入したらいいのか、というお話をしたいと思います。

なぜこの話をするかというと理由は3つあります。

一つは新社会人は、保険に勧誘される確率が高いから。

もう一つは保険は「人生の3大支出」の一つというほど、高価な買い物だから。

最後に主人も同じように、入社当時高い保険にそのまま加入して7年間で250万円ほど無駄金を使ったからです。

なんの知識武装もしないまま、親や保険屋の言うがままに契約をすると数年後には必ず損をします。

だから今日は、新社会人のあなたが損をしない保険の選び方を紹介します。

新社会人に保険は不要

答えから言うと新社会人に保険は不要です。

ただし、以下の人はこの保険に加入しましょう。

- 賃貸住み ⇒ 賃貸火災保険

- 自動車持ち ⇒ 自賠責保険

- 貯金が100万円以下 ⇒ 掛捨て医療保険

- 子供がいる家庭のみ ⇒ 掛捨て生命保険

その他の保険は一切不要です。その理由を解説しましょう。

そもそも保険とは何か?

保険は石田三成の旗印に書かれていた「大一大万大吉」(だいまんだいきち)の理念によく似ています。

「万人が一人のために、一人が万人のために尽くせば、政治や国はみんなが大吉(幸せ)になる 」

起こる確率はめっちゃ低いけど、もし起こったら生活破綻してしまう。

そうならないように皆で少しずつお金を出し合って備えておこう。

「人類最大の発明」と言われる保険。

少しの支払いで補償し合えば、みんなが安心して生活できるというのは理にかなっていますよね?

つまり保険とは、生活が破綻するのを防ぐためにあるというわけです。

新社会人が保険で損をする5つの理由

保険の知識がない

あなたは保険の正しい知識を持っていますか?

例えばアパレルショップで

やっと今回入荷ができてまして。うちのお店くらいしか置いてないと思いますよ。

アパレル店員に接客されたものの、店員の手にしている服は自分の体形に全く合っていない、季節も真逆、自分の好みでもないし予算もオーバーしている。

にもかかわらず、セールストークだけでその服買っちゃうってことありますか?

買いませんよね。

買わない理由は自身、季節、予算を客観的に見ることができているからです。

保険も同じです。保険の知識を持たないまま契約するのは、着れない服を買う行為そのものです。

お金の使い方を知らない

新社会人になると、新たな環境で自由にお金を使えるようになるのでウキウキしますよね。

私も部屋を借りたときは「どんな家具をどこに置こうか」と想像して楽しんでましたから、その気持ちよくわかります。

とは言え親や日本の教育から、お金の正しい使い方なんて教えてもらっていない私たちは「お金の使い方レベル1」の状態で社会に放り出されます。

お金の使い方は生きていく上で必要なスキルです。

それもスマホを使いこなすのと同等くらいの必修スキルといってもいいでしょう。

スマホでも3大キャリア(ドコモ、au、ソフトバンク)を使っていて月額1万円近く払っていませんか?

格安SIMを使えば2千円以内。高くても月額4千円以内に納まります。

これは「お金の使い方レベル」の違いです。お金の使い方を知らない人は貧乏に陥りやすいのです。

時代に適応していない親の言うことを聞いてしまう

「社会人になったんだし、保険くらい入っておきなさい」

親の勧めで保険加入を考える人は新社会人に限らずたくさんいます。

この誘い文句は悪魔のささやきと言っても良いと思っています。

なぜなら、親世代の保険と現代の保険は全く別物ということを理解しない親ほど保険に加入させたがるからです。

例えば、1985年~1993年頃はお宝保険が多い時代でした。貯蓄性のある保険の最高予定利率は5.5%。現在は0.25%です。

予定利率とは、保険会社が契約者に最低限約束する運用利回りのことです。

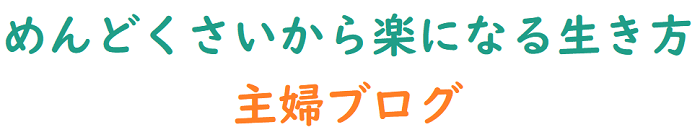

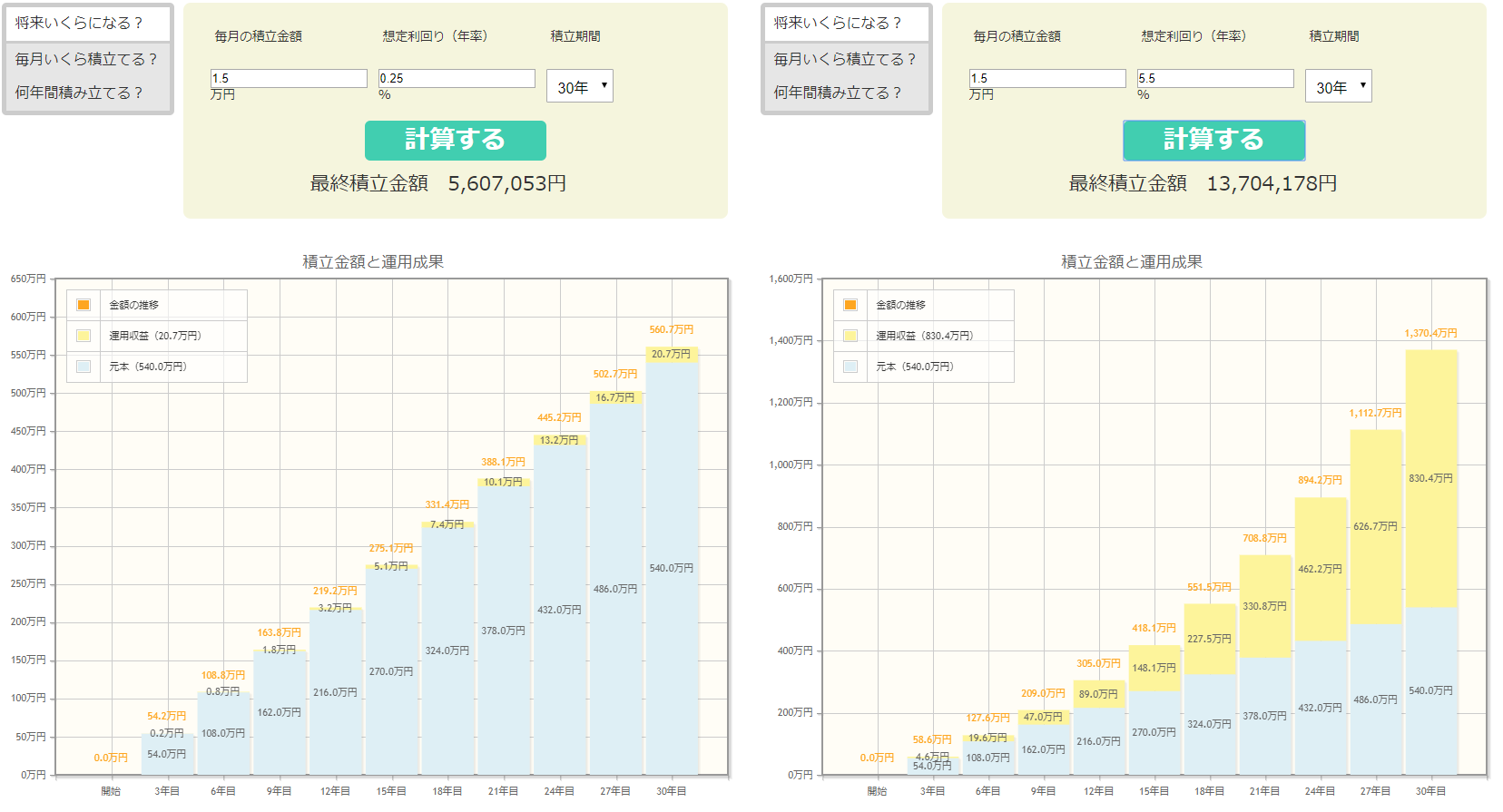

では「現代の0.25%」と「親世代の5.5%」はどれくらい違うか見てみましょう。

毎月15,000円積立 総額払込額540万円 期間30年 単利でシミュレーションしてみました。

| 0.25% | 5.5% | |

|---|---|---|

| 元本(総払込額) | 530万円 | 530万円 |

| 総受取金額 | 560.7万円 | 1370.4万円 |

| 運用収益 | 20.7万円 | 830.4万円 |

その差額819.7万円。親世代の保険と、新社会人世代の保険がどれだけ別物かがわかると思います。

親世代のころは貯蓄型保険の利回りがよかったので、加入するだけで恩恵を受けることができました。

しかし、現在の保険は旨味はない利回りです。

保険の知識をアップデートしていない親世代は「自分たちは保険がこうだった」という古い知識をそのまま子供に伝えているだけにすぎません。

それを鵜呑みにして保険に加入するということは、10年後には何百万も損をする可能性が高いのです。

もしあなたが子供に保険を勧めようとしているのなら、しっかり現代の保険について調べ、知識を得た上で勧めることを強くお勧めします。

だって保険は、上手に使わないとただの金食い虫になってしまうからです。

子供に知らず知らずのうちに苦労させるのは、親としては心苦しく感じませんか?

会社が勧める保険だから悪くすることはないだろうと思っている

入社して研修も終わるころになると突然現れるのが保険レディや保険セールスマンです。

もちろん言葉巧みに保険を売り込むのが保険営業の仕事です。

その前に、新社会人であるあなたは無意識にこう思ってはいませんか?

この考えがとても危険です。それはあくまで個人の推測に過ぎず、ほとんどの保険内容がそうであるとは限らないからです。

自分の会社の株主を調べてみてください。保険会社の名前がありませんか?その保険会社から保険の話を持ち掛けられませんか?その保険屋は社長の親族ではありませんか?

何が言いたいかというと、あなたの個人的な感情はそこに一切関係なく、会社単位での付き合いが存在しているということ。

もちろん保険は任意なので加入しなくても何も問題ありません。

ただ、なぜ会社内部に保険セールスがいるのか、なぜあなたの電話に保険屋から連絡がくるのか。そこを重々考えなくてはいけません。

さらに保険に大切なのは誰から買ったとか、いくらで買ったは全く関係ありません。

保険で大切なことは「生活破綻するときにどれくらいの補償金額が必要なのか」です。

会社の得意先から保険を契約したところで安心は買えません。見るべきところは補償内容なのです。

複雑な保険が多い

足し算引き算ができない人が数学の問題が解けないように、保険も複雑であればあるほど理解することは難しいです。

そして複雑にすればするほど保険会社は儲かります。

保険と一言で言っても定期保険、養老保険、終身保険、生命保険、収入保障保険、医療保険、がん保険、介護保険、学資保険、個人年金保険。

ざーっと書いただけでもいくつあるのか。そしてなぜ、保険屋はこんなに保険を細分化するのか。

答えは形のない商品を扱っていて、細かく分けたほうが利益になるからです。

簡単に説明します。

保険には保険会社と契約者の合意のもと、契約が成されます。実際に補償されるのは何かトラブルや不幸があったとき。

これってすごく特殊な商品っていうのはお気づきですか?

例えばラーメン。

A店とB店とカップ麺を食べ比べることってできますよね。そして順位をつけることもできます。

保険も同じように比べることはできますか?そもそも補償を受けるようなことが稀で、全体を比較することは難しいのではないでしょうか。

ましてや保険会社なんて何十社と存在して、保険プランもいくつあることやら。

無形の商品は契約者にとっては比較しにくい商品であるということが一つ。

なぜ保険はこんなに種類があるのか。それはお客さんのニーズに対応するためです。

ラーメン屋で醤油ラーメン一本で商売するより、味噌、とんこつ、トッピング、替え玉とメニューを増やすのと同じです。

保険は無形商品なので、時代や国の規定によってその形をどんどん変えていきます。

ラーメン屋と違うのはどれだけメニュー(プラン)を増やしてもデメリットが生じにくいです。

メニューが多すぎると仕入れや厨房は大変です。でも保険は無形商品。パンフレットだけで十分です。

どうして複雑化したほうが保険会社が儲けやすくなるのか?理由は2つあります。

一つは多くの人が考えるのがめんどくさいので人任せにするからです。

保険相談窓口や銀行にいって、見立ててもらってすぐ契約。これがとても楽なんです。楽だけど損をしやすいのがこの人たちです。

もう一つは、保険に加入することで安心できると思っているから。

なんども言いますが、保険に加入したから安心なのは大間違いです。大事なのは補償内容ですよ。

相手は営業のプロ

保険営業は保険を売ることを生業としたプロです。男性には女性の保険営業が、女性には男性の保険営業がきて当たり前です。年齢や家族構成の似ている人が営業にくるのも相手がプロだからです。

自分と共通点がいくつもあるから話が弾む。何度か話をしている結果保険を契約した。という事は、まんまと契約させられたという事なんですよ。

保険料が高い保険や複雑な保険を売りつけておいて、彼ら自身は最低限の保険しかかけていない。こんなことはざらにある話なんです。

「相手は保険営業のプロ」というのを頭の片隅に置いておいてください。

必要な保険

冒頭で以下の保険は必要だといいましたね。軽く解説すると、どれも生活破綻する恐れがあるからです。

- 賃貸住み ⇒ 賃貸火災保険

- 自動車持ち ⇒ 自賠責保険

- 貯金が100万円以下 ⇒ 掛捨て医療保険

- 子供がいる家庭のみ ⇒ 掛捨て生命保険

賃貸で自分や他の部屋から出火した、漏水したとなると修繕するのに高いと数百万のお金がかかります。

車やバイクなどで事故を起こした場合も同様、賠償責任が発生する可能性があります。

貯金が全くないと医療費すら払えないこともあり得ます。これに限っては貯金ができ次第解約することをお勧めします。

稼ぎ頭が病気や事故で死亡することもあります。残された家族や子供の生活費、教育費はそれ以降もかかります。

これらは起こる可能性は限りなくないけど、そうなったら路頭に迷うから保険に入る必要があります。

より詳しくは以前の記事でも解説しています。

あなたはすでに世界最高峰の保険に入ってます

会社に勤めているなら100%正解最高峰の保険に加入しています。それは社会保険です。

社会保険は強制加入制度ですから絶対に加入しているはずです。国民健康保険や、厚生年金や国民年金のあれです。

医療保障に関して簡単に解説すると、医療の自己負担は3割ですよね。

さらにひと月の医療上限額があるって知っていますか?

高額療養費制度という社会保障制度を利用すると、ひと月の医療費は約10万円前後の実費で足ります。

この「上限額」は所得によって異なりますが、それを踏まえても10万円前後の実費です。それ以上は国から支給されるので安心して治療に専念することができます。

さらに治療が長引けば傷病手当を利用できます。最長で1年6カ月、給料の3分の2が支給されます。

通勤・勤務中にケガをすると労災補償。平均給与日額の80%の金額の支給。

このほかにもたくさんの社会保障制度が存在しています。

そして私たちは毎月、社会保障制度の保険料を給料から天引きで支払っています。どれくらい支払っているか把握していますか?

| 年収 | 年間の厚生年金・健康保険 |

|---|---|

| 年収350万円 | 50.7万円 |

| 年収450万円 | 64.3万円 |

| 年収550万円 | 79.5万円 |

| 年収650万円 | 89.7万円 |

| 年収800万円 | 105.2万円 |

結構な額を支払っていると思いませんか?

一から任意保険にお世話にならなくてもいいんです。足りないところだけ、生活破綻するところだけを任意保険と契約するだけで十分です。